Fundamentalanalyse für Privatanleger

Bonus: Meine leicht erlernbare Prüfmethode

🌍

Sie kennen sicher schon die bekanntesten Kennzahlen für Aktien wie etwa Kurs-Gewinn-Verhältnis (KGV) und Buchwert?

Doch warum es nicht reicht, sich nur nach den bloßen Kennzahlen zu richten, ja warum diese sogar manchmal täuschen, zeige ich Ihnen im Folgenden anhand konkreter Beispiele wie der Kraft-Heinz Aktie.

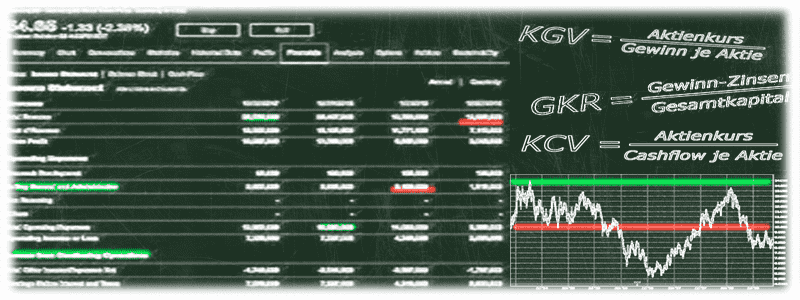

Zunächst einmal ein paar Definitionen der diversen Kennzahlen:

Seiteninhalt

Wie Sie schnell und einfach den echten Wert einer Aktie prüfen:

Fundamentalanalyse Definition

Die Fundamentalanalyse einer Aktie dient dem Ziel, den „echten“ oder „inneren“ Wert (engl: Intrinsic value) einer Firma herauszufinden.

Dabei werden anhand von (Fundamental-)Daten aus den Berichten des Unternehmens diverse Kennzahlen erstellt. Es geht hier ausschließlich um betriebswirtschaftliche und ökonomische Daten der AG, und nicht um die Entwicklung des Aktiencharts.

Wichtige Kennzahlen

KGV: Kurs-Gewinn-Verhältnis

Beim Kurs-Gewinn-Verhältnis wird der Preis (Kurs) einer Aktie mit den Gewinn pro Aktie geteilt.

Macht eine Firma beispielsweise 2 Euro Gewinn pro Aktie, und der Aktienkurs liegt bei 20 Euro, dann teilt man 20 durch 2 und das Ergebnis von 10 ist das KGV.

Aktienkurs geteilt durch Gewinn pro Aktie ergibt das Kurs-Gewinn-Verhältnis.

Man könnte auch den Gesamtwert aller Aktien einer Aktiengesellschaft nehmen und durch den Gewinn in der Bilanz teilen. Beispielsweise 20 Millionen Marktwert geteilt durch 2 Millionen Gewinn, das Ergebnis ist auch 10.

Das KGV ist wohl die am häufigsten gebrauchte Kennzahl von Aktien und ist normalerweise auf jeder Infoseite von Einzelaktien angegeben.

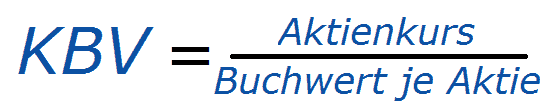

KBV: Kurs-Buch-Verhaeltnis

Mit dem Kurs-Buch-Verhältnis wird der Buchwert einer Firma im Verhältnis zum Aktienpreis angegeben.

Ähnlich wie beim KGV wird beim KBV der Preis der Aktie durch den Buchwert geteilt.

Wenn man den Aktienkurs durch den Buchwert der Aktie teilt, erhält man das KBV.

Der Buchwert beschreibt einfach den Wert eines Vermögens, also was auf dem Konto oder an Sachwerten vorhanden ist minus die Schulden einer Firma.

KUV: Kurs-Umsatz-Verhältnis

Das Kurs-Umsatz-Verhältnis ist der Aktienkurs in Relation zum Gesamtumsatz der Aktiengesellschaft in einem Jahr.

Wie beim KGV wird der Preis der Aktie durch den Umsatz der AG geteilt.

Das KUV errechnet sich indem man Aktienpreis durch Umsatz pro Aktie teilt.

Das KUV zu betrachten macht vor allem bei Wachstumsaktien Sinn, da diese meist noch keinen Gewinn vorzuzeigen haben.

KCV: Kurs-Cashflow-Verhältnis

Das Kurs-Cashflow-Verhältnis wird genau wie KUV,KGV und KGV berechnet, nur eben mit dem Cash-Flow einer Firma.

Der Cashflow einer AG beschreibt alle Geldflüsse eines Unternehmens und kann nicht mit steuerrechtlichen Vorteilen oder Bilanzierungs-Tricks manipuliert werden.

Das Kurs-Cashflow-Verhältnis ergibt sich durch Teilung von Aktienkurs durch Cashflow pro Aktie.

Die Betrachtung des Cashflows eignet sich vor allem zur langfristigen Analyse über mehrere Jahre hinweg.

Ich halte die KCV Kennzahl für nutzlos, da sie durch Investitionen stark schwanken kann. Sich die Zusammensetzung des Cashflow selbst anzuschauen, macht mehr Sinn.

GKR: Gesamtkapitalrendite

Die Gesamtkapitalrentabilität (engl: Return on Assets, ROA) beschreibt wie effizient ein Unternehmen mit dem gesamten verfügbaren Kapital gewirtschaftet hat.

Im Gegensatz zur Eigenkapitalrendite fließen auch die aufgenommen Schulden, also das Fremdkapital, in die Berechnung mit ein.

Berechnet wird das GKR, indem man den Reingewinn minus Zinsausgaben durch das Gesamtkapital teilt.

So sieht die Berechnung der Gesamtkapitalrendite (GKR) aus.

Die Betrachtung der Gesamtkapitalrendite liefert anders als die Eigenkapitalrendite ein besseres Bild der Wirtschaftsfähigkeit eines Unternehmens und sollte bevorzugt werden, da die meisten Unternehmen eben nicht nur mit Eigenkapital wirtschaften.

Eigenkapitalquote

Die Eigenkapitalquote gibt das Verhältnis von Eigenkapital zu Fremdkapital an. Sie zeigt also schnell an, mit wie viel Schulden das Unternehmen aktuell wirtschaftet.

Achtung: Im Bild ist die Berechnung der Eigenkapitalrendite dargestellt, nicht die Eigenkapitalquote.

Dies kann wichtig sein, wenn der Leitzins der Zentralbank sehr hoch ist, weil in dem Fall die Schulden durch die Zinsausgaben höhere Kosten verursachen.

Dividendenrendite

Die Dividendenrendite ist der prozentuale Anteil der Dividende pro Aktie am Aktienkurs. Vor allem bei konservativen Investments ist diese Kennzahl ein sehr beliebter Vergleichswert, da normalerweise eine geringere Kursschwankung erwartet wird.

Sie wird ausgerechnet, indem man die Dividende durch den Aktienkurs teilt, und dann mal 100 nimmt.

So rechnet man die Dividendenrendite (DVR) aus. Vorsicht: Hier teilt man die Dividende durch den Aktienkurs.

Beispiel: 5 Euro Dividende geteilt durch 100 Euro Aktienkurs sind 0,05, das mal 100 sind 5% Dividendenrendite.

Auswertung der Kennzahlen

Jetzt kennen wir die Kennzahlen, reicht das im die Aktien zu analysieren?

Nein, denn jede Kennzahl muss bei der Auswertung im Kontext der Branche beurteilt werden:

Branchenbewertung

Die Branchenbewertung muss jeder Kennzahlenbetrachtung voran gehen.

Warum das so ist:

So liefert das KGV bei Wachstumsbranchen wie zum Beispiel Elektroautos keine Hilfe, da einfach noch keine Gewinne erzielt werden. Hier ist das KUV nützlicher, da ein hoher Umsatz ein Anzeichen für die Beliebtheit des neuen Produktes ist.

Das KUV wird dagegen fast nutzlos sein, wenn die Branche generell hohe Umsätze erzielt, aber der Gewinn eher gering ist, wie beispielsweise beim alten Einzelhandel, also bei Supermärkten.

Welche Kennzahlen in welcher Branche bei der Auswertung einer Aktie wichtig sind, ist glücklicherweise meist recht offensichtlich, ansonsten kann man das recht schnell mit einer kurzen Recherche herausfinden.

Globalanalyse

Zusätzlich zur Branchenbewertung und Kennzahlenbetrachtung sollte man stets auch die globale Situation der Wirtschaft im Auge behalten. Kurz gesagt, eine Globalanalyse machen.

So macht man eine Globalanalyse, diese Faktoren sollte man bei der Analyse der globalen Situation einbeziehen.

Dabei betrachtet man vor allem das Land, dessen Aktien man kaufen möchte. Folgende Dinge sollte man immer beachten:

- politische Probleme

- Entwicklung des Leitzins

- Stärke der Volkswirtschaft

- Preisentwicklung

Je nachdem wie die Ergebnisse dieser Globalanalyse ausfallen, sollte dies in die Aktienbewertung der Fundamentalanalyse einfliessen.

Beispiel: Auch die günstigste Aktie ist zu teuer, wenn die globale Situation für sie katastrophal aussieht.

Qualitative und quantitative Unternehmensbewertung

Als qualitative Unternehmensbewertung wird die Analyse der Rahmenbedingungen einer Firma verstanden. Hier werden die Abhängigkeiten im wirtschaftlichen Umfeld betrachtet und bewertet.

Dies ist vor allem bei kleineren Unternehmen sinnvoller als die quantitative Betrachtung, welche nur die kalten Zahlen bewertet. Diese ändern sich bei kleineren und vor allem bei jungen Unternehmen aber eher schneller.

Folgende Faktoren können bei der qualitativen Unternehmensbewertung nützlich sein:

- Management Kompetenz

- Wachstumschancen

- Technologie

- Wettbewerbsumfeld

- Partnerschaften

- Kapitalbedarf

Es geht also hauptsächlich um das Umfeld, die Chancen und das Klima eines Unternehmens.

Dies sind die Merkmale der qualitativen und quantitativen Unternehmensbewertung.

Dagegen betrachtet die quantitative Unternehmensbewertung wirtschaftliche Ergebnisse.

Bei den quantitativen Faktoren handelt es sich um Kennzahlen, wie wir sie schon kennengelernt haben. Da spielen harte Fakten wie die Eigenkapitalrendite oder die bisherigen Gewinne und Verluste eine Rolle.

Eine kurze Übersicht der Merkmale der quantitativen Unternehmensbewertung:

- Gewinne und Verluste

- Vermögenswerte und Bilanz

- Eigen- und Fremdkapitalrendite

- Cashflow Analyse

Alles was mit den Zahlen im Unternehmensbericht zu tun hat, kann man im Grunde als quantitativ betrachten.

Fundamentalanalyse Tools

Als Tools für die Fundamentalanalyse nutzt man sogenannte „Stock Screener“ (verlinkt ist der offizielle Stock Screener der NASDAQ), dabei werden Aktien nach diversen Kennzahlen gefiltert. Dazu gibt man normalerweise weitere Parameter ein, wie etwa welche Länder oder Märkte man durchsuchen lassen möchte.

So kann man beispielsweise alle NASDAQ Aktien nach KGV sortieren lassen. So findet man schnell Aktien mit sehr niedrigen oder sehr hohen Kurs-Gewinn-Verhältnissen.

Allerdings sollte man danach immer noch jede Aktie einzeln untersuchen, wie genau ich das mache, steht weiter unten. Die Fundamentalanalyse Tools dienen nur dazu, potenzielle Kaufkandidaten zu finden, beurteilen muss man die Aktien immer noch selber.

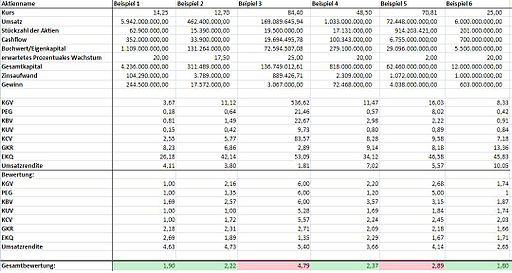

Excel als Tool für die Fundamentalanalyse

Auch sehr beliebt als Fundamentalanalyse Tool ist Excel von Microsoft (oder gratis Alternativen zur Tabellenkalkulation wie Libreoffice Calc).

Ein beispielhaftes Bild für die Fundamentalanalyse mit Excel als Tool. (Bild von McLaren1, wikimedia commons, public domain)

Diese Programme bieten dynamische Tabellen, welche zur Anordnung der Ergebnisse des Stock Screenings genutzt werden können. Dazu richtet man sich Spalten mit den diversen (für einen selber wichtigen) Kennzahlen ein und trägt dann die anvisierten Aktien in die Reihen ein.

Excel bietet dazu noch selber erstellbare Charts für die Kennzahlen und vieles mehr, allerdings sollte man sich schon etwas auskennen mit dem Programm, denn die Bedienung ist nicht so leicht wie die der Stock Screener.

Noch ein paar Basisinformationen:

Investment

Investment bezeichnet die Geldanlage in eine Gewerbe oder wirtschaftliches Unternehmen. Dieses kann in Form von Aktien erfolgen.

Investments können natürlich auch in andere Anlagen getätigt werden, wie zum Beispiel Gold, Silber oder andere Rohstoffe wie Rohöl. Bei broker-vergleich.com geht es hauptsächlich um die Aktienanlage, aber bei vielen der hier vorgestellten Onlinebroker kann man auch in Güter investieren, manchmal in Form von Fonds oder CFDs.

So ziemlich jeder Broker bietet Fonds an, die in Gold und Silber investieren, oder in Aktiengesellschaften, deren Geschäft der Goldabbau ist. So kann man leicht in Gold investieren ohne die Nachteile, die ein direkter Kauf von Rohstoffen nach sich zieht.

Andere Investments

Investments können auf viele Arten erfolgen, so ist eigentlich jede Aquise, welche das Ziel erfolgt, Geld zu verdienen, ein Investment. Nicht als Investment bezeichnet man normalerweise kurze Handelsgeschäfte wie Daytrading oder Swingtrading, da man diese Positionen nur kurz hält, mit dem Ziel, kurzfristige Kursschwankungen auszunutzen.

Vorbereitung auf ein Investment

Bevor man ein Investment tätigt, sollte man diverse Vorbereitungen treffen. Dazu gehören natürlich zuerst spezifische Analysen zum Investmentobjekt, wie Rentabilität und Risiken.

Diese Analysen betreffen auch die Branche des Investmentobjektes. Hat man aus der Branche ein lukratives Objekt ausgewählt, so sollte man auch den Gesamtmarkt und seine potenziellen Auswirkungen auf das Investment betrachten. Wie würde sich eine Rezession auswirken, wie eine Veränderung des Leitzinses?

All diese Beobachtungen würde eine Investmentbank übernehmen, macht man dies aber alles selber, so spart man sich deren heftige Gebühren.

Fundamentalanalyse beim Forex Trading

Auch beim Forex Trading kann sich eine Fundamentalanalyse lohnen. Hierbei achtet man vor allem auf folgende Faktoren:

- Leitzinshöhe

- relative Höhe des Leitzinses zu ähnlichen Ländern

- erwartete Änderungen im Leitzins

- politische Probleme im Land

- wirtschaftliche Situation des Landes

Sie merken schon, es kommt bei der Fundamentalanalyse im Forex Trading hauptsächlich auf die Leitzinsen an, also auf das, was die Zentralbanken der Länder mit ihrer Geldmenge vorhaben.

Auch wirtschaftliche und politische Umstände können aber Auswirkungen haben, so verlor beispielsweise das britische Pfund durch den Brexit stark an Boden.

Ein wichtiger Aspekt, den man nicht vernachlässigen sollte, ist das Risikomanagement, vor allem die Erwartung von Fat-Tail Events wie der Finanzkrise. Mehr dazu jetzt:

Tail Risk - Risikomanagement

Bei der Fundamentalanalyse und langfristigen Investition in Aktien sollte man niemals das Risikomanagement vergessen, denn:

Aktienrisiken werden von Anlegern unterschätzt.

Dies die Kernaussage einer Analyse der Welton Investment Corporation, welche sich auf Tailrisk spezialisiert hat. Dabei geht es sowohl um Häufigkeit als auch um das Ausmaß von Verlusten.

Tail Risk Definition

Als Tailrisk oder auch „Fat Tail Risk“ werden plötzliche Verluste in großen Börsenkrisen beschrieben, wie zuletzt die Finanzkrise 2008, welche man sicher als „Fat Tail“ event beschreiben sollte.

Die Bezeichung „Fat Tail“ kommt aus der Mathematik und beschreibt eine starke Abweichung von der Normalverteilung.

Wie kann es zu dieser systematischen Unterschätzung der Fat-Tail Events kommen?

Tail Risk: Erwartete und effektive Renditen im S&P500.

Die dunkelblaue Kurve zeigt den Verlauf der Renditeerwartung bei einer Normalverteilung, während die hellblaue Kurve die effektiv errechneten Renditen darstellt.

Bildquelle: Welton Investment Partners

Heutige Investmentstrategien und „Strategische Asset Allocations“ (SAA) gehen von normal verteilten Renditen aus. Ein Investor geht bei der Renditeerwartung typischerweise vom Verlauf ähnlich einer Gaußschen Glockenkurve aus.

Dies bedeutet, dass Investition in Aktien langfristig nach oben tendieren sollten, und negative Ereignisse von positiven Meldungen ausgeglichen werden.

Laut Welton Investments ist dem aber nicht so. In der obigen Grafik sieht man die Ergebnisse der Studie, die Welton am S&P500 durchgeführt hat. Man erkennt sehr schön, dass die Erwartungen die wirklichen Ergebnisse stets übertreffen.

Die positiven Ereignisse gleichen also nicht die Tailrisks aus.

Schon Benoit Mandelbrot beschrieb in seinem Buch „The Misbehaviour of Markets“ wie sich Aktienmärkte nicht nach mathematischen Normalverteilungen vorausberechnen lassen.

Entgegen der weitläufigen Meinung, dass Aktienmärkte im Schnitt konstant eher steigen, sind signifikante unkalkulierbare Tailrisks vorhanden.

Um es einfach auszudrücken: Der Durschnittsinvestor rechnet einfach nicht mit so starken und vor allem so häufigen Kursverlusten wie sie in der Realität auftreten können. Dies gilt für alle Aktien und Indices.

Warum ist das so?

Die Behavioral Finance lehrt uns, dass Investoren auf negative Events panischer reagieren als auf positive. Daraus folgt, dass die negativen Ausschläge in der „Normalverteilung“ zwangsläufig größer sein müssen als die positiven Spikes, welche in der Gesamtbilanz ja eigentlich ausgleichend wirken sollten.

Die Bedeutung des Tailrisk für den Investor

Die Konsequenz aus der Erkenntnis, dass Tailrisks eine weitaus wichtigere Rolle spielen als erwartet, ist dass eine langfristige Planung (zum Beispiel zur Altersvorsorge) weniger sicher ist als gedacht.

Plant man zum Beispiel mit 5% Rendite pro Jahr, können häufiger als geplant auftretende Tailrisks von minus 30% die Rendite mehrerer Jahre komplett auslöschen.

Ein richtiges „Fait Tail“ Ereigniss wie die Finanzkrise 2008 würde das Portfolio gar weit ins Minus stürzen.

5% werden also nicht reichen.

Mögliche Lösungsansätze durch Hedging

Wie sollte man also mit den reell häufiger auftretenden Tail Risks umgehen? Weltons Ansatz ist Hedging. Hedging beschreibt die Absicherung einer Position mit einer gegenläufigen Variante.

Zum Beispiel kauft man Put Optionen auf die Aktien, die man im Depot hat. Im Falle eines heftigen Kursverlustes würden die Put-Optionen einen Verkauf zum höheren Preis ermöglichen.

Denkbar wäre auch der Kauf von Fonds oder ETFs welche Aktien leer verkaufen, oft auch Hedgefonds genannt. Dies würden bei einem Tailrisk Event entsprechend steigen.

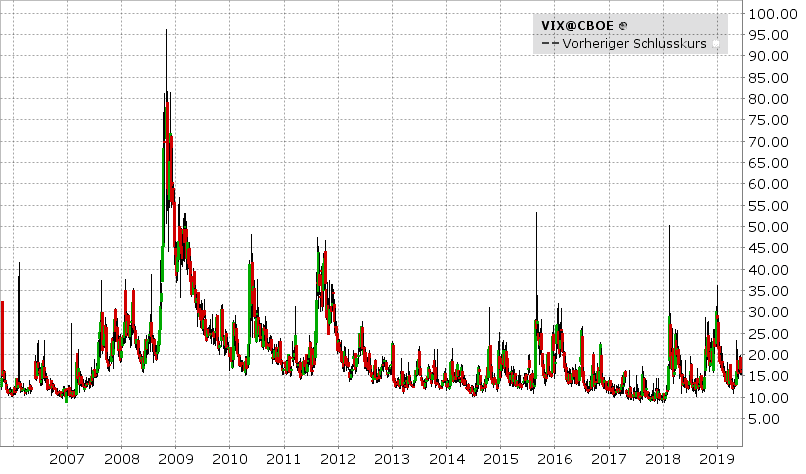

Der Volatility Index (VIX) ist eine weitere Möglichkeit zur Absicherung.

VIX: Der Volatility Index als Risikomanagement-Hedge gegen das Tailrisk.

Leider haben all diese Optionen den Nachteil, dass sie natürlich in guten Zeiten die Rendite schmälern, dies eventuell zu viel oder sie wirken gar ausgleichend. In dem Fall hätte man sich die Anlage auch komplett sparen können.

Ansonsten gibt es noch die gute alte Stop-Loss Order, mit Ihr wird eine Aktie automatisch verkauft, sobald ein bestimmter Preis unterschritten wird.

Der offensichtliche Nachteil hierbei ist, dass man auch in guten Zeiten bei kurzfristigen Schwankungen die Position verliert, obwohl gar kein Tailrisk Ereignis eingetreten ist.

Bei einer Absicherung mit Stop-Loss muss man zwischen dem Potenzial der kurzfristigen Schwankungen und dem Potenzial der Einsparung bei Auslösen der Order abwägen. Setzt man das Stop-Loss zu hoch, wird es sicher in den normalen Bewegungen ausgeführt, setzt man es zu niedrig, wird es vielleicht erst ausgelöst, wenn es sowieso schon zu spät ist.

Ein eher konservativer Hedge wäre das gleichzeitige Investment in Gold, Silber oder andere Edelmetalle, welche in Krisenzeiten eher stark performen.

Die Fundamentalanalyse lernen

Nun denken Sie sich sicher, wie soll ich mir den ganzen Schmonsens merken, soll ich das wirklich für jede Aktie tun, die ich für mein Depot in Betracht ziehe? Soll ich gar anfangen ganze Bücher darüber zu lesen um die Sache zu lernen?

Nein! So lautet glücklicherweise die Antwort. Manche Teile der Analyse braucht man ja sowieso nur ein mal zu erledigen, wie die Globalanalyse, und die Kennzahlen stehen eh auf jeder Finanzseite zu allen Aktien zur Verfügung.

Ich halte die meisten Kennzahlen für wenig hilfreich bei der Kaufentscheidung. Wie ich eine Aktie im Schnellverfahren prüfe, erfahren Sie jetzt:

Fundamentalanalyse: Die wichtigsten Daten (So prüfe ich!)

Also wie mache ich denn das nun? Ich achte definitiv nicht auf die viele Kennzahlen, sondern schaue direkt in die Bilanz und den Einkommensbericht.

Wie das geht, zeige ich Ihnen am Beispiel Kraft Heinz:

Eine Fundamentalanalyse im Beispiel

Am besten lernt es sich mit einem Beispiel:

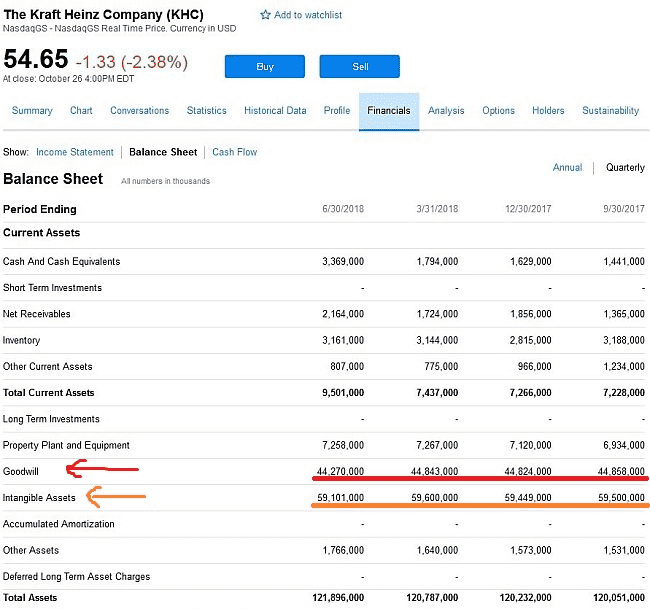

Die Fundamentalanalyse mache ich sehr komfortabel bei Yahoo Finance (verlinkt ist das „Income Statement“ von Kraft Heinz).

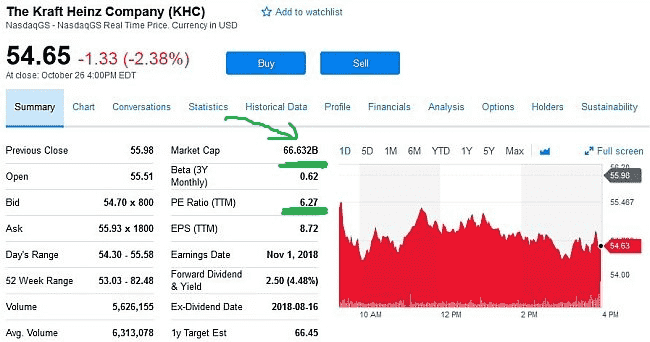

Hier sehen wir bei Yahoo Finance die Marktkapitalisierung und die wichtigsten Kennzahlen wie das KGV von Kraft Heinz.

Um dort hinzukommen, braucht man oben lediglich das Kürzel oder den Namen der Aktie einzugeben, danach klickt man auf „Financials“.

Aber noch etwas Wichtiges vorne weg:

Bevor Sie in die Finanzen reinschauen, merken Sie sich in der Übersicht erst mal die „Market Cap“, das ist die Marktkapitalisierung, der Gesamtwert der Aktien. Dieser beträgt bei KHC im Moment 66 Milliarden USD.

B steht für Billion, was in den USA Milliarde bedeutet.

Nachdem ich die Marktkapitalisierung kenne, schaue ich endlich in die „Financials“. Dort sieht man im letzten Jahr 27 MRD $ Umsatz und knapp 11 MRD Gewinn, ein unglaublicher Wert bei 66 MRD Aktienwert.

Doch wie „echt“ ist dieser Wert wirklich?

Wie man das KGV in der Bilanz überprüft

Die Kennzahl KGV ist mit 6,27 extrem niedrig und würde einen sofort zum Kauf verleiten. Doch wir sehen in der Bilanz mehr als die bloße Kennzahl.

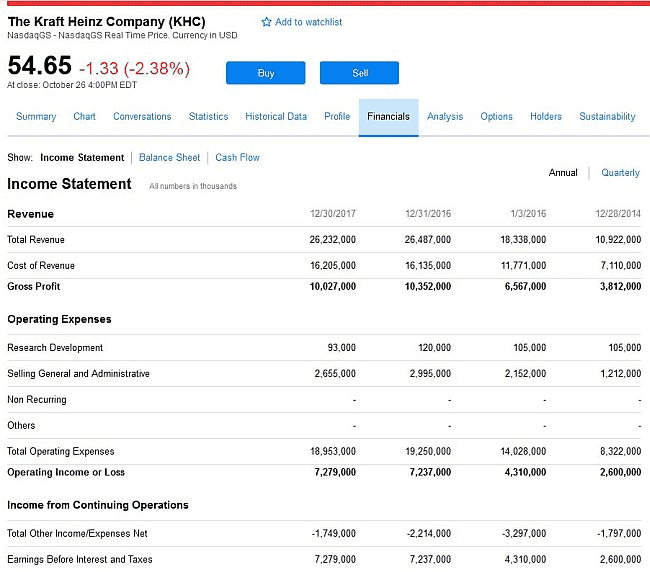

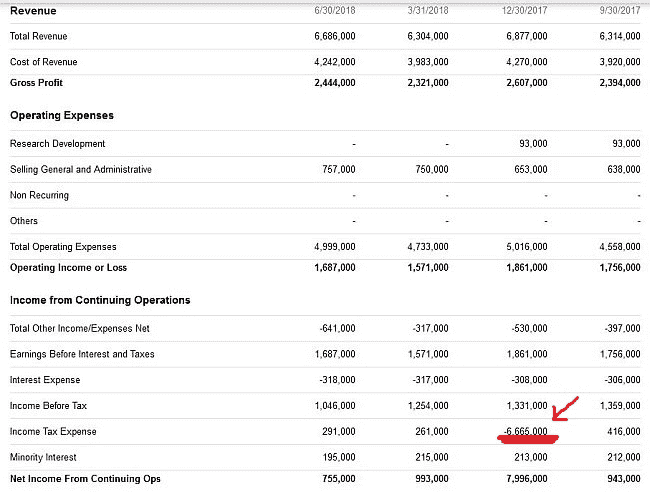

Im Einkommensbericht sind die Gewinne und Verluste einer Aktiengesellschaft aufgelistet.

Denn hier sieht man, wie genau der Gewinn zusammengekommen ist, und wie er in den vorherigen Jahren war. Es fällt sofort auf, dass der Gewinn nur im letzten Jahr so hoch war.

Was ist passiert?

Schauen wir also, wo die Diskrepanz auftritt. „Operating Income“ (die brutto Gewinne aus dem operativen Geschäft) sehen normal aus, eine schöne Steigerung. Die Ausgaben für das operative Geschäft sehen ebenfalls recht passend aus.

Die Gewinne aus diesem Abschnitt nennt man „EBIT“ (earnings before interest and taxes), also das Einkommen vor Zinsen und Steuern.

Diese schauen wir uns jetzt an:

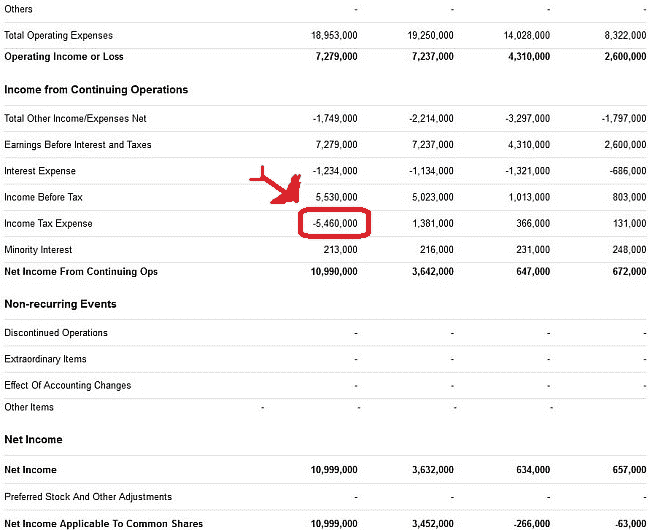

In diesem Abschnitt sieht man, wie viel Ausgaben die Firma durch Steuern, Zinsen und sonstige Kosten hatte. Direkt springt die „income tax expense“ von 5,460,000 ins Auge. Da die Zahlen hier,wie in Bilanzen üblich, alle in 1000ern angegeben sind, handelt es sich hier um eine Steuerrückzahlung von knapp 5,5 MRD US-Dollar.

Im Bild markiert ist die Steuerrückzahlung von der das KGV von Kraft Heinz im Jahr 2017 profitiert hat.

Wenn wir oben auf „quarterly“ klicken, dann sehen wir das gleiche in der vierteljährlichen Ansicht. Dort sehen wir, dass es sich sogar um eine Ausgabe von -6,66 MRD Dollar handelte, eine negative Ausgabe ist eine Einnahme. Es gab also eine einmalige dicke Einnahme von der Steuer, welche das KGV extrem beeinflusst hat.

Jemand, der nur die Kennzahlen anschaut, würde die Aktie für extrem günstig halten, erst durch den Blick in die Bilanz wurde ersichtlich, dass es sich um eine einmalige Einnahme handelte, welche so wahrscheinlich nicht mehr auftreten wird.

Hier in der vierteljährlichen Ansicht sieht man genau, wann die milliardenschwere Steuerrückzahlung verbucht wurde.

Dieses Beispiel von Kraft ist keine zufällige Aktie, sie wurde mir bei Facebook von einem Freund als extrem günstig empfohlen. So ein niedriges KGV, und sogar das KBV sei extrem gut!

Deswegen achte ich nicht mehr auf die Kennzahlen, sondern mache diesen kurzen Bilanzcheck. Denn auch das Kurs-Buch-Verhältnis hielt nicht, was es versprach, wie wir gleich lernen werden.

Das Kurs-Buch-Verhältnis in der Bilanz prüfen

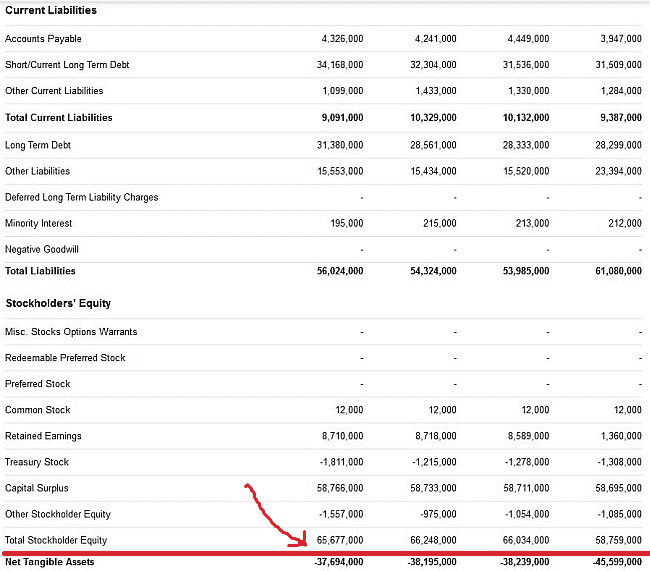

Auch beim KBV gibt es diverse Fallstricke, die man in der Bilanz erkennen kann. Bleiben wir beim Beispiel Kraft Heinz und schauen wir nun in die eigentliche Bilanz, also nicht nur das Einkommen.

Dazu klicken wir oben auf „Balance sheet“. Hier benutzen wir am besten die vierteljährliche Ansicht, also „quarterly“.

Hier sehen wir eine Übersicht der Assets (Vermögen) und liabilities (Schulden), diese Gegenüberstellung ist essentiell in meiner Fundamentalanalyse, denn hier sieht man, was genau man kauft, man kann erkennen, wie sich der Buchwert einer Aktie genau zusammensetzt.

Der netto Buchwert (Net Tangible Assets) von Kraft Heinz beträgt sagenhafte minus 37 Milliarden US-Dollar.

Direkt fällt schon mal auf, dass der Cash-Anteil am Vermögen relativ gering ist, aber auch nicht zu klein.

Doch jetzt kommt der Hammer:

Scrollen wir ganz nach unten, dort sehen wir als Netto-Buchwert (net tangible assets) unglaubliche -37 MRD! Moechte man da investieren, in eine Firma, deren Buchwert einen negativen Wert von 37 Milliarden hat?

Wie kann das sein, wenn das KBV so gut ist?

Direkt über dem Netto Buchwert steht der Wert, welcher für die Berechnung des KBV genutzt wird: „Total stockholder equity“. Dieser ist fast so hoch wie die Marktkapitalisierung der Aktie, daher kommt das gute KBV zustande.

Wieso ist der netto Buchwert so schlecht?

Dazu schauen wir weiter oben, wie sich die Assets der Firma zusammensetzen. Die beiden Werte, die hier immer für Täuschungen im KBV sorgen sind „intangible assets“ (immaterielle Werte) und „goodwill“ (Kulanz).

In der Bilanz sieht man die Höhe von Goodwill und immateriellen Gütern.

Immaterielle Werte können schon etwas wert sein, auch im Falle der Insolvenz, es handelt sich hier um Handelsmarken, Urheberrechte, erforschte Methoden und ähnliches.

Doch Goodwill ist fast komplett wertlos, den kann man wortwörtlich abschreiben, und zwar nur das. Er kommt bei einem Merger oder Hostile Takeover zustande.

Normalerweise, wenn eine Firma eine andere übernimmt, dann muss eine Prämie auf den Buchwert der übernommen Firma gezahlt werden, die ist der Börsenwert plus das, was nötig ist, um die Eigentümer zum Verkauf zu bringen.

Diese Prämie wird dann als Goodwill in die Bilanz übernommen, hier bei Kraft Heinz stammt er aus der Fusion von Kraft und Heinz.

Im Gegensatz zu den immateriellen Werten steckt beim Goodwill also gar kein Wert dahinter. Der einzige Nutzen sind Steuervorteile durch die Abschreibungen, was einem bei einer Insolvenz nicht viel nützt.

Weitere Fallstricke in der Bilanz

Neben Steuerrückzahlungen, Goodwill und intangible assets gibt es noch ein paar weitere Dinge, auf die ich bei der schnellen Prüfung achte.

Bei Firmen, die Verluste machen, sollte man unbedingt die Cash Positionen prüfen, wie schnell sinken sie? Dazu achte man auf die Schulden, sind sie schon extrem hoch? Die Aktien, die in der Finanzkrise 2008 untergegangen sind, hatten hier geradezu abartig hohe Schulden.

Außerdem sollte man immer einen kurzen Blick auf die „Receivables“ setzen, sie beschreiben Guthaben, welche eine Firma bei Kunden hat, das sind in der Regel noch nicht bezahlte Lieferungen.

Diese können zum Problem werden, wenn die Kunden nicht mehr zahlen können, dies ist in Rezessionen ein großes Problem, vor allem bei Zulieferern, welche nur wenige große Kunden haben.

Im income statement sollte man schauen, ob es „non recurring“ Ereignisse gab, nicht wiederkehrende einmalige Erträge oder Kosten. Dies sind Unglücke wie nicht versicherte Gebäude, die abgebrannt sind, oder Strafen und Kosten durch rechtliche Streitigkeiten.

Zusammenfassung/Fazit

Das waren jetzt vielleicht eine Menge Infos zum lesen, aber keine Sorge, das eigentlich anwenden dieser Methoden geht sehr schnell und macht Spaß.

Schauen Sie einfach jedes Mal kurz durch alle Kriterien, eine kleine Zusammenfassung folgt:

- Marktkapitalisierung

- immaterielle Werte und Goodwill

- einmalige Einnahmen/Ausgaben

- Höhe von Cash und Schulden (Debt)

Die größten Probleme erkennt man ja recht schnell, wie etwa der hohe Goodwill oder die Steuerrückzahlung bei Kraft Heinz.

Das Schöne ist, dass man nur bei den guten Aktien viel Zeit verbringen muss, da man die Probleme bei den schlechten Aktien recht schnell erkennt. Markieren Sie sich diese Webseite als Lesezeichen und wagen Sie sich an die Aktien in Ihrem Depot!